住宅購入相談は、40くらいの人が多い

山形@豊島区:このご夫妻は定年まで勤め上げるという前提ですが、こうやって家を買う方というのは、転職したり独立したりというようなことは考えないものなんですか?

細井@吉祥寺:私のお客さんでは、40くらいの方だとむしろ転職後間もないという方が多いですね。40というのは転職の最後のチャンスという感じです。むかしは30過ぎくらいの人からの相談が多かったのですが、晩婚化の流れもあり、今はこれくらいの年齢の方からの相談がかなり多いです。

小林@福井:転職後すぐだと住宅ローンの審査が下りにくいという話も聞きますが。

細井@吉祥寺:1年あれば大丈夫だと思いますよ。

山形@豊島区:家を買ってから転職や起業というのも有りですね。

細井@吉祥寺:私がそうです(笑)家買ってから独立しました。

住宅ローン会社の選び方

鳥谷@福岡:住宅ローン会社は比較検討して選ぶ、という感じですか?

細井@吉祥寺:金利そのものはどこもそれほど差は無いですね。各社0.1%台の攻防という感じです。金利よりもローンに付随するサービス・・・団信とかで差別化してる感じでしょうか。死亡時だけでなく、がんと診断されたら支払い免除になるとか、就業不能時の保障が付いているかとか。

※団信:「団体信用生命保険」の略。住宅ローン利用者=団信加入者が死亡または所定の高度障害状態になったとき、生命保険会社が債務残高相当分の保険金を保険金受取人である銀行等に支払い、銀行等はその保険金を債務の返済に充当する。

死亡保障、高度障害保障に加えて、がんによる所定の状態や3大疾病(がん・急性心筋梗塞・脳卒中)による所定の状態を保障するタイプもある。

生命保険文化センターのホームページより

https://www.jili.or.jp/lifeplan/lifeevent/644.html

また、同じローンでも中古住宅を取得する場合、住宅取得費用とリフォーム費用が発生するわけですが、前者しか貸さないとこもあれば後者や取得時の諸費用なども貸してくれるようなところもあります。条件面での攻防ですね。

上山@宮崎:各住宅ローン会社の条件を比べないといけないですね。

細井@吉祥寺:比較というよりも、先ずは本人たちの資金計画を聞いてから、ですね。先ずはどのようなライフプランにしたいのかを聞いた上で、どれくらいの物件を買うのかを決めて、手持ち資金はこれだけあるから残りを住宅ローンで借りて、どうやって返済するのか・・・といったことを逆算していく形になります。

小林@福井:こういう風にあらかじめシュミレーションしてから金融機関と話をしたほうがいいということですかね?

細井@吉祥寺:金融機関というよりも不動産業者との話になりますね。住宅ローンとか全然わからないまま話を進めると、住宅ローン会社から金融機関を紹介されるんですよね。有利な金利にしてくれたりする場合もあってそれはそれでいいんですが、時には自分のライフプランに合わないような過大な物件を契約してしまうこともありますので。今は購入する側も自分で情報を集められる時代ですので、しっかりと準備してから話をしたほうがいいですね。

住宅=資産、という考え方

伯耆原@群馬:今の住宅相場って、都内がものすごく高くて、ちょっと郊外に出たらかなり安くなるという状況なのですが、これって正常な状況なのでしょうか?それとも、今の状態は異常なのでしょうか?

細井@吉祥寺:私もこの仕事30年やってきてますけど、都心と郊外の価格差自体は今も昔も変わらないように思います。利便性高い所の物件は価格高いし、出てきたとしてもすぐに売れます。皆さん資産価値を求めて購入されますし。

小林@福井:ひと頃は、家や車は資産価値は年数が経つと資産価値が無くなると言われてましたが、そうとは限らないということでしょうか。

細井@吉祥寺:懸念があるとすれば、タワーマンションで初期の頃に建てられたものでしょうか。出来てから20年~30年のタワーマンションってまだ大規模修繕の実績がまだまだ少ないので、それを心配する声はありますね。最近の物件というのは修繕計画が最初からしっかり出来ているものが多いですが。

【編者より】不動産投資は確実な利回りが保証されるものではなく、利益を生むかどうかは個別の物件の条件や不動産相場に左右されますのでご承知おきください。

住宅ローンの繰り上げ返済のタイミングとは?

伯耆原@群馬:では、今回の検討課題として、住宅ローンの繰り上げ返済とか、将来の住み替えとかについて議論していきたいと思います。

細井@吉祥寺:今回は住宅ローンの完済は(退職金が出る)60歳で設定しましたけど、この人たち返そうと思えばもっと前倒しして返せると思います。ただ、住宅ローン減税(控除)があるうちはそれを活用したほうが収支は良くなるので、それが終わるまでは前倒し返済しないという考え方もありますし。あと、転職とか起業とかする前に前倒し返済しておいてその後の負担を軽くしておこうという人もいます。子どもが大学卒業して余裕が出来たからそれを前倒し返済に回すというパターンもありますし。金利の上昇で返済額が上がりそうなタイミングも見直しのきっかけではありますが・・・過去30年間で言うとそういう局面はありませんでしたが。

鳥谷@福岡:ライフプランに変化があったとき、ということですかね。

細井@吉祥寺:60歳で住宅ローン返済したら、それを賃貸に回して、自分たちは別の賃貸に住むという選択肢も有り得ますよね。更なる将来、サービス付き高齢者住宅に住むことも・・・・

※サービス付き高齢者住宅:高齢者の居住の安定を確保するため、バリアフリー構造を有し、介護・医療と連携して高齢者を支援するサービスを提供する「サービス付き高齢者向け住宅」の登録制度 が国土交通省・厚生労働省の共管として創設されている。

福井市のHP: https://www.city.fukui.lg.jp/kurasi/jutaku/kentikubutu/p020425.html

小林@福井:賃貸収入だけではサービス付き高齢者向け住宅で暮らすのは難しいでしょうから、不動産以外の資産形成も必要だとは思いますけどね。

細井@吉祥寺:あと、私のお客さんで多いのですが、50代60代くらいになると、空き家になっている実家を処分してお金が入ってくるという人が出てきますので、それで得たお金で住宅ローンの繰り上げ返済するという話もありますね。

保険についての考え方

上山@宮崎:住宅ローン返済開始当初は、預貯金が285万円まで下がるわけですけど、、夫婦どちらかに不測の事態があった場合、団信に加入していて住宅ローン返済の負担が無くなるとは言え、保障は必要無いものでしょうか?お子さんはいらっしゃらないので、子育ての費用は考えなくてもいいとは思うのですが・・・

小林@福井:団信で住宅ローンの負担は軽減されますけど、それ即ち以後の生活が成り立つとは限らないので、ライフプランを考えてみて、足りないようでしたら就労不能保険を検討すべきだと思います。また、がんになった場合には収入減と治療費のダブルパンチで家計を苦しめますので、がん保険は必ず入るべきです。40代50代の女性の死亡要因のダントツ1位ががんですし。

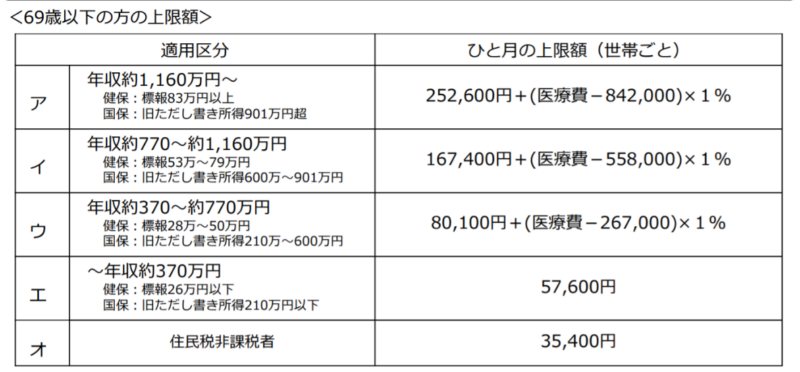

あと医療保険ですけど、公的な健康保険に高額療養費制度があるから医療保険要らないって人がいますけど、このご夫婦、このままだと高額療養費制度使っても月の自己負担が20万超える場合もありますよ。

※高額療養費制度:医療費の家計負担が重くならないよう、医療機関や薬局の窓口で支払う医療費が1か月(歴月:1日から末日まで)で上限額を超えた場合、その超えた額を支給する制度。

厚生労働省のHP:

り、上限額が下がります。

まあ老後も預金が潤沢にあるからそこから捻出すればいいという考え方もありますが・・・実際には、そういう方ほどいざという時の備えは手厚くされてるんですけどね。

細井@吉祥寺:こういう人たちは投資してお金を増やしますよね。私は不動産の人間なので、不動産に投資する人間は多いですね。

小林@福井:ポートフォリオ的には、自分の家を持ってるんなら既に資産有していることになる訳で、不動産とは全然違う動きするような金融資産にお金を投じるべきだとは思いますが・・・

40歳というのは、資産形成について考え始めるべき時期

伯耆原@群馬:このご夫婦、お子さんがいらっしゃらないということもあり、住宅ローン返済しても金融資産は積み上がっていくので、資産運用も出来ますけど、どう使っていくかということも考えていくべきだと思うのですが。

上山@宮崎:自分にもっと投資をしてもいいのかな、と思うのですが。その内容は人それぞれですが・・・

山形@豊島:このご夫婦、ほぼ資産を現金で持っておられますけど、私はiDeCo(確定拠出年金)で資産を運用したほうがいいと思います。節税効果があるからというのもありますが、将来インフレになったりした場合には、資産価値が目減りすることになりますから。株とか投資信託とかで資産を持っておけば、インフレになってもそれらの資産価値も上がりますので。あと、お子さんがいらっしゃらないようでしたら、死んだあとの備えというよりは、生きているうちに病気やケガなどで相方さんに迷惑をかけないようにすることを考えるべきで、やはり保険は必要だと思いますね。

小林@福井:先ほどから金融資産が積み上がる話が続いてますけど、、、この中でサラリーマンやってらっしゃるの伯耆原さんだけだと思うんですが(笑)、収入のほうがこれからライフプラン通りになるかどうかは見えづらい時代ですよね。45歳定年とか言い出してる会社もある訳ですし。私の周り見ると、優秀で前途洋々そうに見える人ほど、将来に対して危機感を抱いているように思います。

細井@吉祥寺:資産持ってる人って、結構慎ましい生活されてる場合が多いですよね。理由を聞いても、贅沢というのは意味が無いというか、お金がお金を生む行為ではないということで。

小林@福井:個人的にFIRE実現した人を3人知ってますけど、3人とも金の使い方についてはシビアですね。

上山@宮崎:そうじゃないとお金は貯まらないですからね。

細井@吉祥寺:今の時代、40前後くらいで家を買うというのは珍しくもなんともないんですよ。30後半から40くらいというのは、これから自分の資産をどうしようと考えだす時期だと思うんですよ。転職というのは40くらいがギリギリのラインですし。

山形@豊島:40くらいで資産形成について考えておかないと、40代後半とか50過ぎてからだと、取り戻すのは大変だと思うんですよね。

上山@宮崎:40くらいからだと、まだまだ資産を増やせますよね。

(完)

コメント