(前編はこちら)https://fptalksession.com/14th_talklive_1/

50代で家を購入した場合のライフプランシミュレーションの結果

伯耆原@群馬:それでは、実際のシミュレーション結果を見てみましょう。

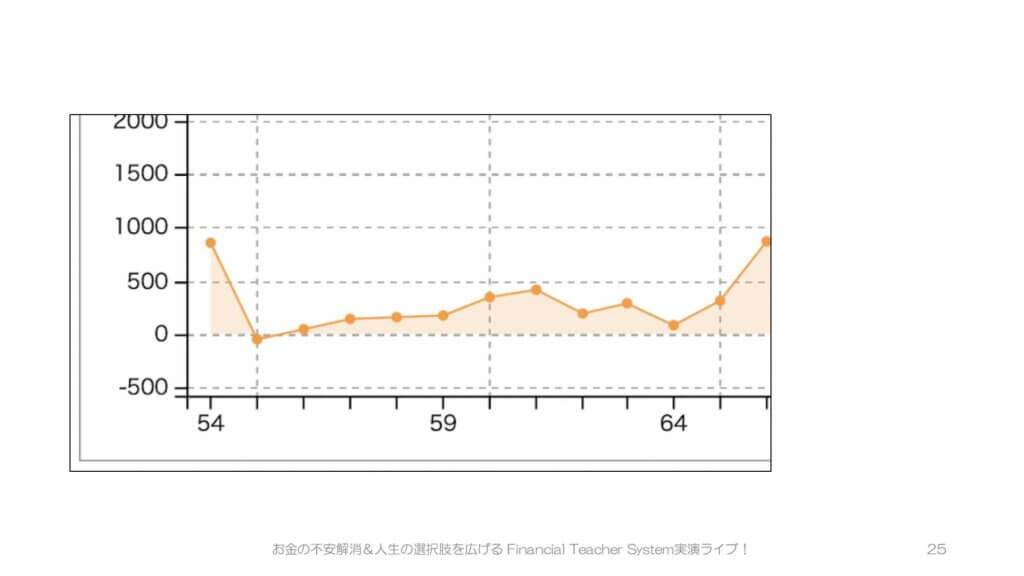

こちらは、相談者の方が家を購入した場合の現預金の推移のグラフです。

右肩上がりに資産が増えているのが分かりますね。

一方で、購入直後から65歳までは決して潤沢な資金があるとは言えず、この部分だけを見ると住宅購入を躊躇してもおかしくないです

ただ、家を購入されますと住宅そのものが資産になりますし、団体信用生命保険に加入しておられますので、世帯主に万が一があった際の遺族の方に家と土地が残り、住居費が不要となるというメリットもあります。

団体信用生命保険とは? https://www.jili.or.jp/lifeplan/lifeevent/644.html

目先のことを考えると賃貸住宅を選びたくなるかもしれませんが、長期の目線で考えることが大切ですね。

山形@東京・豊島:将来的には資産が増えていくという見通しがあったからこそ購入できる決断ができたということですね。

老後の生活資金として公的年金だけではなく個人年金という大きな資産もあったこと、退職金を生活資金ではなく繰り上げ返済にあてても生活ができるということが大きなポイントだったと言えますね。

賃貸に住み続けていたらどうなるのか?

伯耆原@群馬:ちなみに住宅を買わずに、社宅から賃貸住宅に転居してずっとそこに住み続ける場合にはどうなるのでしょうか?

山形@東京・豊島:今の借り上げ社宅を退去した後、ずっと賃貸住宅に住まわれた場合のシミュレーションをしていきます。家を買った場合の費用に加えもう1件、社宅退去後の賃貸に係る費用を入力し、「登録する」のボタンを押します。

そうしますと

①今住んでいる借り上げ社宅

②借り上げ社宅を退去した後に持ち家に住んだ場合

③借り上げ社宅を退去した後賃貸住宅に住んだ場合

この3つの住宅住まいの情報が入りました。

このままシミュレーションを実行してしまいますと、①と、②③2つの住まいが設定されてしまいますので、②③のうち1つを「無効」に出来る機能を使ってみたいと思います。

この機能、私がこのライフプランシミュレーションソフトの中でとても優れている機能だと思います。

ここでは②を無効にして、借り上げ社宅退去後に賃貸住宅に住んだ場合のシミュレーションを出してみます。

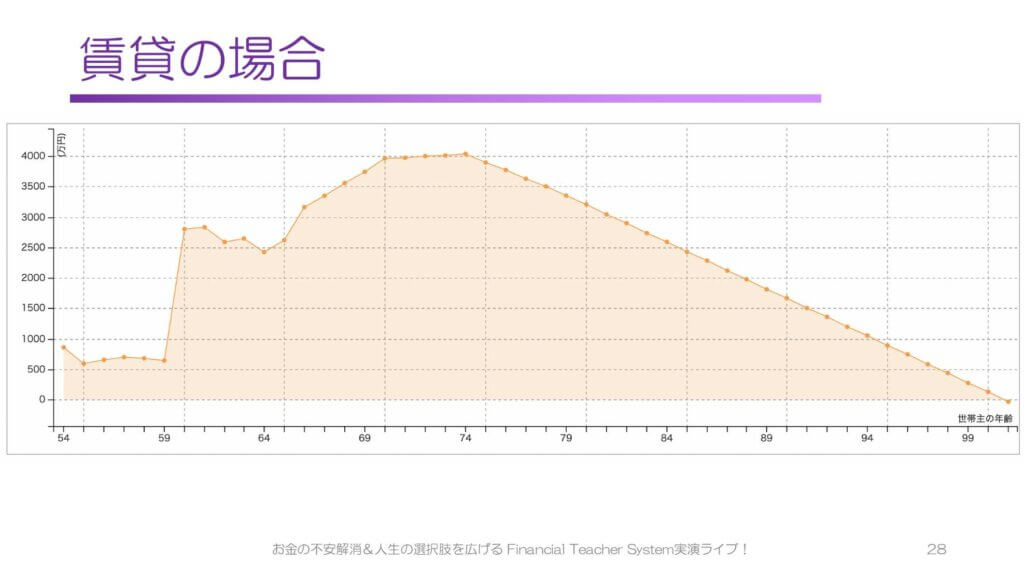

老後の資産がかなり厳しくなりますね。。

やはり人生が100年とか長くなってきていますので、住宅を持っていることの意味がすごく大きいのかなと思うのです。

ライフプランは、あくまでも「手段」

伯耆原@群馬:では、他のファイナンシャル・プランナーの皆さんにもご意見をお聞きしたいと思います。

細井@吉祥寺:一般的によく言われることなのですが、50過ぎてから1,000万円2,000万円の住宅ローンを組むのはあまりよろしくない、金額をちょっと低くしようとか、借りない方がいいという意見が多いのですが、こうやって相談先様から退職金とか保有資産などの情報を情報を聞いてシミュレーションを出してみると、住宅ローンをいくら組めるのかが視覚的にわかりますよね。

家を買うべきかどうかというのは、一般論とかではなくゼロベースで数字を積み上げて考える

べきだと思います。

鳥谷@福岡:特に若い方にお伝えしたいのですが、老後の生活に対する不安、ということを考えた時に、基本的な話なのですが自分が将来貰える年金の金額というのを知っておくべきだと思います。「ねんきん定期便」が年に1度送られてきますし、「ねんきんネット」で将来の年金額も試算できますので。

「ねんきん定期便」が今手元に無くても、厚生労働省が「公的年金シミュレーター」を用意するなど、手軽に将来の年金額を知ることの出来るツールが色々ありますので、活用していくべきだと思います。

https://www.mhlw.go.jp/stf/nenkin_simulator_press.html

小林@福井:今回の相談者の方みたいに、転勤族で自分の家が無いっていう方は結構いらっしゃるのではないかと思います。

50過ぎて家を買うっていうのは結構勇気がいりますので、賃貸に住み続けるっていう方が多いのではないかと思うのですが、これからの時代を考えると実は結構リスクがあるんじゃないかと思います。

デフレ時代ってもう日本でも終わりを告げて、これからはインフレの時代、あらゆるモノの物価が上がり続ける時代が来ると思うんですね賃貸の家賃に関してもそれは例外ではないでしょうし、物価と一緒に賃金も上がればいいんでしょうけど、定年後はそうはいかないでしょうし、

老後生活を圧迫する要素の1つになると思うのです。

でも、家を買ってしまえばその後の住宅コストというのは大きく上がることはないので、転勤族の方はむしろ積極的に家の購入というものを考えるべきではないかなと思います。

佐藤@練馬:50代になって家を買う方っていうのは非常に少数派だなと私も感じてまして、

その中であえて相談者の方が購入に踏み切ったということは、家に対するこだわりというか、

ご本人様の中で希望するところがあったのではないかと思います。

お金の問題はiroiro

気になるところではあると思うんですけども、それはあくまでご本人様のライフプランを叶えるための手段としてのお話ですので。まずは目的の部分のヒアリングを丁寧に行って、それが達成されるためにはどのような方向性があるのか、手段を色々提示してご判断いただくという考え方が重要なのではないかと、あらためて思いました。

まとめ

山形@東京:豊島:佐藤さんからもお話がありましたけれども、このお家を買うというところにどのような思いがあったのかというお話も伺っています。

ご夫婦の故郷である地方都市にUターンするという選択肢もあったんですが、それよりも

現在お住まいの地域でこれからも暮らしていきたいとのことでした。

その一番大きな理由としては、お子様が女の子2人なのでお孫さんができたときに遊びに来てもらえるところに住んでいたい、との思いがあったととのことです

また家を借りるのではなく、買うということで預貯金に加え住宅という資産が残ることにメリットを感じられました。

住宅ローンは仮審査を無事通り借りることができるということも分かりました

退職金を繰り上げ返済に充てることで老後の生活資金も確保できることが分かりました。

また世帯主に万が一のことがあった場合のシミュレーションを行い、持ち家があれば現在加入している生命保険と遺族年金で遺族の生活も保証できることが分かりました。

伯耆原@群馬:そうですね。ご相談者様は今回のこのライフプランシミュレーションをたことで、いろんなことが見えてきたと思うんですけど、どんな感想をお持ちになりましたでしょうか?

山形@豊島:住宅を購入する場合、住宅販売会社や不動産会社のファイナンシャル・プランナーさんなどに相談すると、いくらの物件なら買えるのかといった内容がメインになるのではなるのではないかと思うのですが、独立系のファイナンシャル・プランナーである私にご相談いただいたことで、住宅ローンを組んだ後の生活のこと、返済のしやすさ、繰り上げ返済のタイミングなどについても一緒に考えることができたので安心して購入に切ることができました、と言っていただきました。

家を購入するか、賃貸に住み続けるのかといういうのが今回のテーマではあったのですが、佐藤さんがお話されたように相談者様の思いがあったりとか、住む場所のこととか、ご家族のこともありますので、色んな思いとか考え方が反映した結果が今回のライフプランシミュレーションだったのではないかと思います。

ちゃんと可視化してみるのは本当に大事だというのが、私が今回すごく感じたところです。

(完)

YouTubeで、今回のトークライブの動画をご覧いただけます!

コメント