(前編はこちら)

資産運用でお金を増やすか、住宅ローンの金利負担を減らすか

上山@宮崎:今は資産運用を重視しておられるせいか、現金が少ない状況ですが、今の状態で住宅ローンを組むと頭金が十分に用意できなくて、住宅ローンの金利が高くなってしまうと思います。資産運用を取り崩したくないという思いがあるとのことですが、住宅購入をもう少し先にして、その間に頭金を貯めたほうが良いのではないでしょうか。

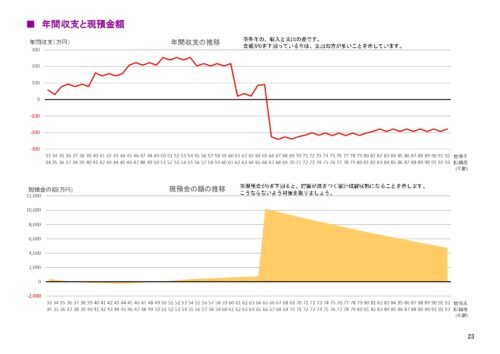

【解説】現時点での収入と支出から算定したライフプランシュミレーション。

上のグラフ:年間収支(収入-支出)の推移。今回の相談者の収入だと、会社勤めをしている間は収入が支出を下回ることは無い。

下のグラフ:現預金の額の推移:今回の相談者は毎月NISAで9万円/自社株5万円を運用に回しており、その分手元に残る現預金が少なくなり、住宅ローンの頭金が用意出来ない状況。

小林@福井:頭金を貯めるために購入を待つというのも選択肢ではありますが・・住宅ローン控除というのも判断材料にすべきだと思います。

※住宅ローン控除:住宅ローンを借入れて住宅を取得する場合に、取得者の金利負担の軽減を図るための制度。毎年末の住宅ローン残高又は住宅の取得対価のうちいずれか少ない方の金額の1%が10年間に渡り所得税の額から控除される。また、所得税からは控除しきれない場合には、住民税からも一部控除される。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1213.htm

現時点(2022年1月)においてまだ正式決定はしていませんが、昨年末で終了とされていた住宅ローン控除が今後も継続の方向ではありますが、控除率が1%から0.7%に縮小される見込みですよね。今までは住宅ローン控除は延長・延長・延長で来ていたのが、これからはそうなるとは限らないという状況になってきた訳で、そういった情報も相談者の方にインプットしておく必要があると思います。

また、相談者の方は今33歳で、仮に35年ローンを組んだ場合には68歳になるわけですし、家を買うまでの間は今の賃料がかかる訳ですから、家の購入は時期尚早ということはないと思います。

佐藤@東京・練馬:頭金を下げて安い金利のローンを組むか、今からローンを組んで住宅ローン控除の恩恵を受けるか、ですね。

資産運用はバランスを考える

鳥谷@福岡:相談者様は家にこだわりがあって、なおかつ資産運用にも強い思いをお持ちとのことですが・・やはり現預金は必要ですよね。何かあった時のことも考えて。確定拠出年金もあることですし、資産形成は長い目で考えたほうが良いのではないかと思いますね。

あと・・自社株を購入されてますが・・・これは、毎月一定額を積み立てるという形式になるのでしょうか?売る時は決まった時にしか売れないといったようなルールがあったように思うのですが。

佐藤@東京・練馬:毎月積み立てて買う、というのが一般的だとは思うのですが…年60万というよりも毎月5万というほうが正確でしたね。毎月積み立てNISAで9万円、自社株で5万円積み立てる形となりますね。

伯耆原@群馬:運用利回りの前提が全期間固定で1.65%になっているわけですが・・高いとは言えないですね。仕事で会社に対する思いがあると思うのでゼロにはしないとは思うのですが、売却に制限があることが多いので、もう少し他の資産運用にバランスしたほうがいいと思います。

佐藤@東京・練馬:自社株の利回りについては保守的な数字で算定しているということです。これに、会社からの奨励金も付く場合もありますね。

小林@福井:自社株でも株価によっては損する場合もあるので、やはりバランスを考えたほうが・・・大企業でも安泰という時代じゃないですし。

伯耆原@群馬:個別株だと株価の上がり下がりがありますが、インデックス投資だとそうしたリスクもある程度は軽減されるわけで、資産運用はそういったものも併せて考えたほうがいいでしょうね。

※インデックス投資:インデックスとは、「指数、指標」のことであり、インデックス投資とは、特定の指数と連動した値動きを目指す投資方法。インデックスファンド一つ購入するだけで、実際は複数の銘柄に分散投資したことと同じ状態になる。分散投資を行うと、例えばその中の一社の株価が悪化・下落しても、全体でその下落を低減できるので、損失リスクを抑えることができる。一方で、インデックスファンドの中の1社の株価が急騰したとしても、他の銘柄の値動きに相殺されるため、ローリスク・ローリターンな運用方法といえる。

小林@福井:大きく儲けようと思ったら個別株なんでしょうが・・・ハイリスク・ハイリターンですよね。私の知り合いの個人投資家は四六時中株価のチャートを見てますし、予測が外れて負けたとしても大きく損を出さないように日々研究してますね。「株式投資は1にロスカット、2にロスカット、3にロスカット、4も5もロスカット!」と言ってます(笑)個別株で儲けるというのはなかなか大変だなあと思いますね。

※ロスカット:ロスカットとは、投資において一定の損失が出た段階で手仕舞い(決済)して損失を確定すること。あらかじめ手仕舞いする水準を決めておくことで、大きな損失を防ぐことが出来る。

「万が一のリスク」に備えて必要な保障(保険)を選ぶ

山形@東京・豊島:あと、万が一の時の備え・・保険の件ですが、30年間・毎月20万円の死亡保障がつく収入保障保険に入った場合、ある保険会社の試算サイトだとこの方(33歳)は月々7500円くらいの保険料で加入できるんですよね。

※収入保障保険:遺族の方の生活費を保障する保険としては、定期保険(一定期間を対象にした死亡保障の保険。保険期間が10年など一定期間であるため、終身型の死亡保障に対して保険料が割安であり、その分保険金を大きく設定できる)が主流であったが、近年は保険金を一時金形式ではなく毎月〇万円とすることができる「収入保障保険」が普及してきている。死亡時期が早い場合には保険金受取総額は大きくなるが、遅い場合には少なくなる。その代わり保険料は定期保険に比べて安くなる。

画像出典:カカクコム https://hoken.kakaku.com/gla/dc/shunyuhosho_distinction.html

また、小林さんがいつも仰ってることなのですが、病気やがんになった時には本人だけではなくご家族の方の生活が守れるかということも大事ですので、医療保険やがん保険などの「生きている間の保障」も必要だと思います。

また、資産運用も重視したいということであれば、「変額保険」という商品もあります。保険といっても、いろいろな選択肢があります。

※変額保険:資産を株式や債券を中心に運用し、運用の実績によって保険金や解約返戻金が増減する保険のこと

(生命保険文化センターのホームページより)

https://www.jili.or.jp/knows_learns/q_a/life_insurance/132.html

小林@福井:どの保険にどれだけ入るのか・・・というのは、家族構成とか家計などによって人それぞれですので、その人その人に合わせて設計すべきですね。

佐藤@東京・練馬:このお客様への提案では、保険・住宅・資産運用でどこまで踏み込んで話するのかで非常に悩みました。保険につきましては、「保険は悪」というお考えだったのですが、ご家族のための保障ということで必要性を説明して、ご納得いただきました。

FPは相談者の方に「選択肢」を提示する

佐藤@東京・練馬: 資産運用については、このままだと明らかに現預金が不足してしまうということで、住宅ローンを(頭金を入れない)フルローンで組む方法があることや、近い将来に資産運用をいったんストップせざるを得なくなるかもしれないという点を口頭でご説明しました。皆さんは、そのあたりの踏み込み具合はどうされてるのでしょうか?

相談者の方のご意向と、FPとしての見解が違う場合に、相談者の方の意向を重視するのか、「それは違いますよ!」てはっきり言ってしまうのか・・

小林@福井:選ぶのはお客様、だと思います。ただ、FPはその判断材料は適切なタイミングで提示しなければいけないと思います。資産運用についても、この10年間は相場は上がり調子だったので思い入れが強くなるのはわかるのですが、この先10年間も同じ調子で行くという保証は無いわけですし、そういった投資の原理原則の話も必要なのではないかと。

山形@東京・豊島:資産の取崩しなのですが・・・私は、取り崩すか取り崩さないかの二択ではないと思います。いろいろな資産運用をされているとのことですが、それらから少しずつ取り崩すというやり方もあると思うんですね。

小林@福井:「二択で考えない」というのはライフプランを考える上では非常に重要だと思いますね。保険でも同じことが言えると思います。保険に入るか入らないか、ではなく、貯金も使うけど保険にも入っておく、とか。

佐藤@東京・練馬:例えば資産を取り崩したらこうなるとか、ライフプランを変えた場合のキャッシュフロー表をその場で都度都度見てもらうというのも手だと思います。

山形@東京・豊島:あと、お金は使うためにあるものなので、お金が65歳以降に寄り過ぎるというのもどうかなと思いますね。家にこだわりをもっておられるのであれば、今まで貯めてきた資産の一部を使ってもいいのではないかと思うんですけどね。

小林@福井:資産運用って、目的ではなくて手段ですからね。

佐藤@東京・練馬:私見ですが、結婚を機に、色々なライフイベントを目の前にしてお金に対する考え方が変わる人が多いのではないかと思います。選択肢を示すというのは重要だと思います。

鳥谷@福岡:私もFPするまでは投資にのめり込んでいたこともあるのですが・・・何というか、自分の考えに固執してしまうんですよね。投資で色々な経験してるうちに、客観的に見えなくなってしまうというか・・

伯耆原@群馬:給与で得たお金を、どういう形で「資産」に変えていくかと思うんですよね。

「住宅」というのは住むところなので、単純な金融資産ということにはならないのですが、ライフプランという観点で見れば、家というのは資産になりますよね。家を買うと資産の中で占める「不動産」の割合が大きくなります。

一方で現預金はある程度必要ですし、老後生活やそれまでのインフレリスクに備えて資産運用も必要だし、万が一の時に備えた保険も必要です。自分の「ポートフォリオ」をバランス良く考えていくべきだと思います。

※ポートフォリオ:自身の保有する(保有を予定している)資産の組み合わせやその比率のこと。資産運用でよく使われる言葉。投資家は期待するリターンやリスク許容度などを考慮して、株や債券や不動産、国内商品と海外商品などを組み合わせる=ポートフォリオを考えることでリスク分散を図る。

(完)

コメント